Комментарии участников:

Интересно, какова будет учетная ставка БЯ в такой среде и ставки по бондам, нынче в нуле, чтоб их захотел кто-то покупать? Или в добровольно-принудительном порядке заставят пенсионку и т.д.?

Дополнительных 2% от их долга для его обслуживания — это дополнительная огромная нагрузка на бюджет.

Дополнительных 2% от их долга для его обслуживания — это дополнительная огромная нагрузка на бюджет.

Очень интересная статья Г.Бегларяна еще за Февраль:

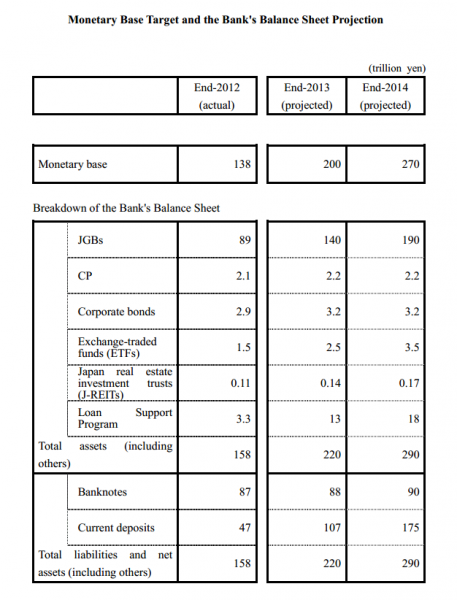

Таким образом, основные возможные изменения политики Банка Японии могут произойти уже после марта, когда во главе BOJ встанут новые люди. Соответственно от их политической лояльности и «духа авантюризма» будут зависеть будущие действия в рамках денежно-кредитной политики. В том случае, если политическое давление спровоцирует Банк Японии на «тотальную радикализацию» монетарной политики, конечно же, возникнут те самые риски, которых так опасается нынешний главы Банка Японии господин Ширакава. С позицией господина Ширакавы трудно не согласиться, так как в том случае, если инвестиционные ожидания начнут ориентироваться на рост инфляции в среднесрочной перспективе, этот момент может спровоцировать сброс долговых бумаг правительства со стороны фондов и банковских институтов. По крайней мере спрос на государственные долговые бумаги резко упадет, и при таком варианте Банку Японии не останется иного выбора кроме монетизации внутреннего долга при риске потерять доверие рынка.

Помимо всего прочего целесообразно учитывать еще один «побочный эффект», который может вызвать политика, направленная на перманентную слабость иены. Насколько мы понимаем, в том случае, если инвестиционные ожидания станут ориентироваться на дальнейшее падение стоимости японской валюты при одновременном повышении инфляционных рисков, может возникнуть своеобразная цепная реакция, когда начнется отток денежных средств со счетов японских банков, поскольку вкладчики будут стараться обезопасить свои сбережения от падения курсовой стоимости и инфляции. Подобный сценарий подразумевает, что в условиях «повышенной бдительности» инвесторов правительство может лишиться возможности наращивать бюджетные расходы, так как будет почти невозможно финансировать дефицит за счет выпуска новых долговых бумаг по приемлемым процентным ставкам.

Иными словами, можно сказать, что «монетарная радикализация» Банка Японии будет иметь все шансы спровоцировать коллапс внутреннего финансового рынка и нанести мощнейший удар по банковской системе Японии, учитывая тот факт, что почти 80% от всего объема внутреннего долга держат японские банки. Этот удар может оказаться почти «смертельным» в том случае, если новое руководство Банка Японии в итоге решится на обнуление своей депозитной ставки и создаст все «условия», при которых банки будут вынуждены покупать внутренние долговые бумаги. Основной риск, который несет в себе потенциальная дестабилизация внутреннего финансового рынка Японии, состоит в том, что в случае возникновения «домашних проблем» начнется неизбежный процесс вывода японского капитала с внешних рынков, поскольку японские банки и фонды вынуждены будут «затыкать дыры» в своих балансах. При таком сценарии может повториться аналогичная история позапрошлого года, когда происходил тотальный вывод европейского капитала с внешних рынков из-за понесенных потерь со стороны банков на внутреннем рынке. Разница может быть только в том, что масштабы репатриации японского капитала могут оказаться гораздо более значительными, чем в тот период.