Комментарии участников:

Федеральная резервная система США улучшила прогноз по росту экономики страны в 2013г. до 2,2-2,3% против 2-2,3% в сентябре с.г., говорится в сообщении ведомства по итогам завершившейся встречи Комитета по открытому рынку. Инфляция в текущем году составит 0,9-1% (1,1-1,2% по прошлому прогнозу), уровень безработицы ожидается в пределах 7-7,1% (7,1-7,3% по прошлому прогнозу).

Валовой внутренний продукт (ВВП) США в 2014г. увеличится на 2,8-3,2% (в прошлом прогнозе — 2,9-3,1%), инфляция составит 1,4-1,6% (в прошлом прогнозе — 1,3-1,8%), уровень безработицы будет находиться в пределах 6,3-6,6% (в прошлом прогнозе — 6,4-6,8%). В долгосрочной перспективе ФРС прогнозирует рост национальной экономики на 2,2-2,5%, уровень безработицы в пределах 5,2-5,8%, инфляцию на отметке 2%.

Сокращение программы экономического стимулирования, введенной в действие ФРС США в 2008 году для борьбы с экономическим кризисом, является давно ожидаемым шагом. Предполагалось, что о начале сворачивания этой программы будет объявлено еще в сентябре 2013 года, однако тогда ФРС США на такой шаг не пошла.

Американские биржи отреагировали на решение ФРС США ростом основных индексов. Так, в течение получаса после того, как ФРС США объявила о своем решении, промышленный индекс Dow Jones вырос на 1,04 процента до 16040,56 пункта, индекс широкого рынка S&P 500 прибавил 0,74 процента до 1794,10 пункта, а высокотехнологичный Nasdaq продемонстрировал рост на 0,24 процента до отметки в 4033.21.

По мнению биржевых аналитиков, сворачивание программы «количественного смягчения» инвесторы восприняли как свидетельство значительного улучшения ситуации в американской экономике.

На что стоит обратить внимание в пресс-релизе и речи Бена Бернанке.

— В ближайшие месяцы Комитет будет следить за поступающей информацией, и продолжит покупки активов, пока перспективы рынка труда существенно не улучшатся в контексте ценовой стабильности.

— Если ситуация будет улучшаться, то Комитет может снизить объемы покупок активов «размеренными темпами» на будущих заседаниях.

— Каждое решение будет зависеть от текущей ситуации.

— Бернанке считает, что сокращение покупок может происходить на каждом заседании при наличии улучшений по основным направлениям. Но если экономический рост замедлится, то ФРС может пропустить одну или две встречи, а если ускорится – то усилить сокращение.

— Высоко адаптивная денежно-кредитная политика будет продолжаться в течение значительного времени после того, как завершится программа покупки активов и начнется стабильное укрепление экономики.

— Ставка по федеральным фондам от 0 до 0,25 процента будет уместной до тех пор, пока уровень безработицы остается выше 6,5 процента. При этом инфляция в течение одного-двух лет не должна превышать цель ФРС (2 процента) более чем на 0,5 процента, а долгосрочные инфляционные ожидания будут по-прежнему хорошо «закреплены».

— …current target range for the federal funds rate well past the time that the unemployment rate declines below 6-1/2 percent… То есть, ставка по федеральным фондам останется на низком уровне, даже когда уровень безработицы упадет ниже 6,5% (вольный перевод).

— Большинство представителей ФРС ожидают первое повышение процентных ставок в 2015 году.

— ФРС прогнозирует, что в 2013 году ВВП составит от 2,2% до 2,3%, в 2014 году от 2,8% до 3,2%, в 2015 году от 3,0% до 3,4%, а в 2016 году — от 2,5% до 3,2%. До 2016 года инфляция будет соответствовать цели 2% или будет находиться чуть ниже этого значения. В 2014 году рост расходы на личное потребление (PCE) составит 1,4% -1,6%.

— ФРС ожидает быстрого падения безработицы до 6,3% -6,6% к концу 2014 года.

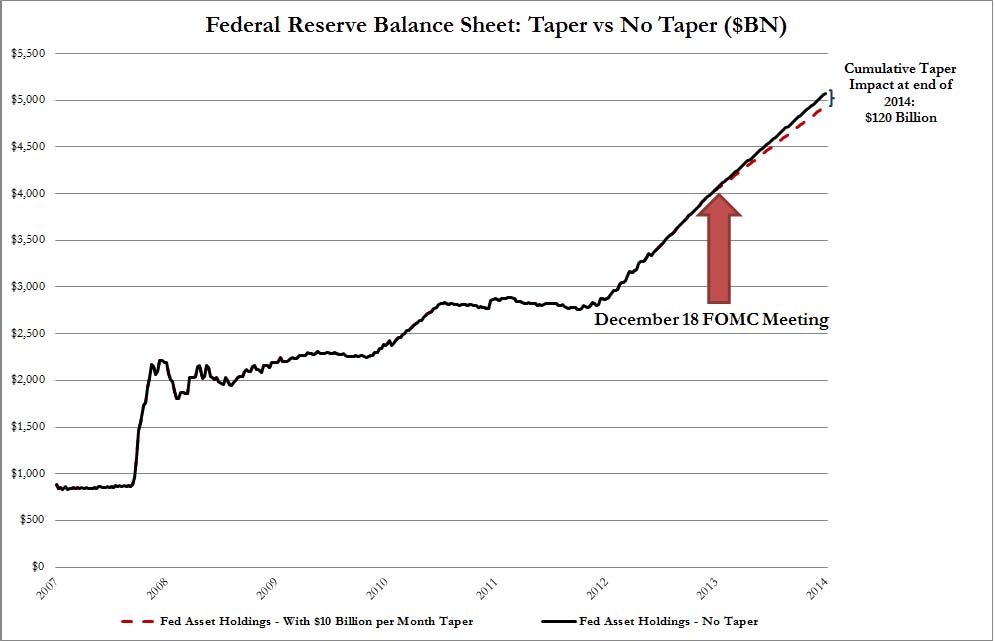

Итак, решение ФРС можно назвать «символическим», но в то же время «значимым», ведь все же было запущено сокращение программы. О символизме свидетельствует следующий график:

источник: zerohedge.com

источник: zerohedge.comВообще действия американского ЦБ удивили инвесторов, но не вызвали паники на рынке. Скорее всего, Бернанке просто удалось объяснить, что этот шаг — не ужесточение, повышение ставок по-прежнему будет в далеком будущем и денежно-кредитная политика остается крайне адаптивной.

Вот так вот потихонечку, помаленечку, мелкими шажками и психологическими убеждениями ФРС и продолжит сокращать свое QE.

По поводу реакции рынка – она предсказуема для текущего решения. Дальнейшее движение доллара будет зависеть от того, поверят ли инвесторы в сокращение покупок на каждой встрече, или же будут склоняться к мысли о том, что ФРС не любит торопиться.

Небезинтересное мнение.

источник: forbes.ru

источник: forbes.ru

источник: forbes.ru

источник: forbes.ruВот и подошла к концу эпоха правления Бена Бернанке. Конец бесславный и достаточно драматический. Никто не может однозначно судить плачет ли Бен по ночам, просыпаясь в холодном поту, от осознания ужаса, к которому Федеральный Резерв методично подталкивает финансовую систему последние 4 года? Держу пари, что плачет — может быть даже рыдает ))Бен не дурак, а один из умнейших людей планеты, поэтому все он прекрасно понимает. То, что он косит под идиота на официальных пресс конференциях, говоря о двойном мандате, как оправдание триллионому вдалбливанию — это некая формальность, бюрократическая процедура. В самом деле, не может же он сказать, что крышует мафиозный синдикат и помогает отмывать сотни миллиардов долларов? )Хотя Бен в своей последней пресс конференции старался держаться подрячком, но нота отчаяния прослеживалась от того, что зашли слишком далеко и нажать на экстренное торможение уже не представляется возможным. Причем, смею предположить, что равновесие Бена больше всего добивает то, что именно он приложил руку к накоплению деструктивных решений, которые привели к избыточным и практически неразрешимым дисбалансам в системе.Есть некая категория людей, которая на генетическом уровне настоящие бандиты и отморозки, но Бернанке не похож ни на одного, ни на другого. Он больше ученый. То, что рамки системы и обстоятельства заставили его играть функцию бандита и некого представителя мафиозного клана – в этом и есть драматизм, когда человек стал тем, кем быть не хотел. НЕ думаю, что когда в 2006 Бернанке взошел на пост председателя ФРС он ожидал, что так все трагически завершится.Глава ФРС – должность историческая. Действия находят отражения везде, от банальных статей в СМИ, то обучающих книжек и энциклопедий. Через много лет, когда подрастет новое поколение студентов, о чем они будут читать, узнавая Бена из книжек и методичек? Примерно так? Человек, который смог отодвинуть финансовую систему от края пропасти в 2009, чтобы через пару лет создать базис и условия для зарождения нового пузыря, подводя систему к противоположному краю пропасти, но там где помощи нет и быть не может? Не завидный финал. Успех в выправлении кризиса 2008 меркнет на фоне того бардака, который происходил в последствии. Хотя руины придется разгребать Милой Старушке, но не считаю, что Бену от этого легче.Рукоплескать от действий ФРС остается разве, что совету директоров прайм дилеров, которые выписали жирные бонусы себе в этом году от прямой помощи ФРС. Все остальные задаются вопросом – Бен, что ты наделал? За тот недолгий период деградации удалось полностью уничтожить нечто, что называлось свободный рынок. То, что сейчас- это не рынок инвесторов, это рынок центробанков. Практически все, что происходит прямо или косвенно связано с решениями и денежными потоками ЦБ и связанных структур. Ни состояние экономики, ни корпоративный сектор, ни прошлые модели, к которым привыкли инвесторы? Все это отныне не играет абсолютно никакой роли.Наиболее существенное изменение в финансовых рынках по сравнению с докризисным поведением – это режим ручного ценового таргетирования и скоординированная эмиссия. То, что раньше могло показаться совершенно невероятным и даже фантастическим, сейчас становится привычным.Что такое скоординированная эмиссия и многосторонние своп линии? Это когда поток ликвидности от центробанков становится перманентным. Когда летом 2011 ФРС закончил QE2, то Банк Англии начал свой, позже подключился ЕЦБ c LTRO в декабре 2011, а когда те закончили, то практически сразу в работу включились ФРС и Банк Японии. Поток необеспеченной ликвидности постоянный, что не есть нормально в рамках прошлых концепций, т.к. раньше деньги гененировались реальным сектором экономики. К чему приведет такой бардак еще предстоит оценить.Скоординированная эмиссия и многосторонние своп линии между ЦБ позволяют держать валютный рынок в узкий границах. Это и есть основная причина снижения волатильности валютного рынка с июня 2010 года. Кросс курсы 5 валютных зон двигаются в узком диапазоне в заранее обговоренных границах. Если бы сговора между ЦБ не было, то отклонение курсов могло быть избыточным и при такой эмиссии ФРС на фоне сокращения баланса ЕЦБ, eur/usd мог уйти на 1.5-1.6 со всеми вытекающими последствиями.Что такое режим ручного ценового таргетирования? Это сговор между ЦБ и первичными дилерами, прочими операторами ликвидности для обеспечения заданных уровней рынка активов. Любому профессиональному трейдеру на рынке драг.металлов известно, что этот рынок с 2012 больше не является свободным в плане ценообразования и границы рынка жестко модерируются группой крупных операторов.Известно кто, известно в какое время происходят манипуляции и известны методы. То, кто быстрее к этому адаптировался мог достигнуть успеха. В рамках определенной директивы от ФРС, операторы держат активы в заранее оговоренных границах, причем для этого выстраивается соответствующая информационная инфраструктура для создания необходимого фона. Игра масштабная, привлечены очень серьезные ресурсы, можно сказать на межгосударственному уровне, чтобы сделать все возможное для депревации рынка драг.металлов и создания благоприятствующих условий для резервных валют с целью поддержания доверия на траектории бесконтрольной эмиссии.Удивительно? Ну как сказать… Никто же не удивляется тому, что денежный рынок таргетируется ключевой ставкой центробанка? Здесь, конечно, немного иначе, но суть примерно такая же. Просто перешли в режим ручного управления и прямых манипуляций. Учитывая, какую долю структуры связанные с ЦБ стали занимать на рынке и в торговых операциях, то удивляться тут нечему. Тот, кто имеет больше всех денег и формирует правила игры на рынке.Я ставлю на то, что сил и ресурсов для перманентного вмешательства у них не хватит и возвратное движение по драг.металлам может быть чудовищным.Рынок акций и облигаций тоже под жестким контролем. Про фондовый рынок много писал и ничего там не изменилось – все тот же формат манипулирования. Почему регулирующие и надзорные органы, типа SEC молчат? Ну, это как заниматься самобичеванием. Не может же структура, которая ниже по иерархии высечь главаря мафии, который крышует весь этот беспредел? Закрывают глаза на манипуляции по той же причине, по какой закрывали глаза на манипулирование ставкой LIBOR в 2008 и махинациями с ипотечными деривативами с 2006-2008. Внезапно узнали о манипулировании с 2010 года и все эти показные скандалы и разбирательства? О, да, конечно! Не стоит считать их за дураков. Все они видели и понимали тогда. Просто не было команды на слив. Сейчас манипулирование вышло на более высокий уровень и для отвлечения внимания стали эти показные порки бангстеров с многомиллиардными штрафами и прочее, но не более. Ставки возросли раз в 5 примерно, поэтому многомиллиардные штрафы в пределах точности счета стали на фоне распределения куешнеых денег.Снижение QE на 10 млрд? Сказать спасибо, что не увеличили или что? Обратите внимание, что в декабре вырос рынок США и Японии (там, где QE), все остальные упали, за исключением нашего. Но у нас низкая база просто.Причина в том, что пытаются протестировать стратегию выхода, но две копейки налили и Европа завернулась на 3-5% сразу при идеально стерильной и благоприятной конъюнктуре. Все 2 копейки налили! Так что не представлю, как будут выходить — это просто невозможно. Точка невозврата пройдена, к сожалению.

Еще одно «веселие», последних примерно 70-и лет, состоит в ожидании «заката империи доллара»…

Понятно, что для россиян, убежденных в безнадежности дел в США, решение продолжать покупки казначейских облигаций и MBS за «эмиссионные» доллары служит очередным знаком, подтверждающим истинность их веры. Американская экономика может еще сколько-то просуществовать, лишь накачивая деньгами безнадежно погрязшие в долгах население и правительство. Потом – все. Сарказма, к сожалению, не удается скрыть даже в блогах, старающихся работать со статистикой и претендующих на объективность и нейтральность. Авторы же большинства других просто отчитывают творцов политики ФРС, как расшалившихся школьников. Что, конечно, говорит о влиянии советско-российского агитпропа, хоть и застрявшего в геополитической дури первой трети прошлого века, но все же довольно эффективного.

Смешно говорить про 70 лет, уже хотя бы потому, что западная экономика постоянно эволюционировала и прошла путь колосальных переходов от одной модели к другой.

Только 40 лет назад, до 1971 Запад функционировал в рамках Бретон-Вудсуой системы, потом произошел фазовый переход к свободным фиатным деньгам.

Все 70ые американскую экономику колбасило инфляцией.

В 1981 Пол Волкер, тогдашний глава ФРС, произвел шоковую террапию. резко подняв учетные ставки.

Запуск рейгономики и фактическая победа неолиберализма.

Потом эпоха Гринспена — предтеча сегодняшней.

Печатание денег, QE, началось в 2008, как реакция на структурный финансовый кризис и именно тогда возникли «алармсткие настроения» и ожидания ППЦ и кстати на Западе они ну никак не меньше чем в бывшем советском блоке.

К чему приведет политика нулевых ставок, валютные войны и накачка ликвидности?!

Никто не может сказать точно, кроме одного, что вся эта «реанимация» привела к серьезнейшим дисбалансам в системе и вечными они быть не могут.

Речь не идет о критике конкретных персонажей, имхо они действуют виртуозно, в сложившихся условиях, решая поставленные перед ними задачи.

Проблемы вообще намного глубже и носят скорее экзист-ый характер.

Только 40 лет назад, до 1971 Запад функционировал в рамках Бретон-Вудсуой системы, потом произошел фазовый переход к свободным фиатным деньгам.

Все 70ые американскую экономику колбасило инфляцией.

В 1981 Пол Волкер, тогдашний глава ФРС, произвел шоковую террапию. резко подняв учетные ставки.

Запуск рейгономики и фактическая победа неолиберализма.

Потом эпоха Гринспена — предтеча сегодняшней.

Печатание денег, QE, началось в 2008, как реакция на структурный финансовый кризис и именно тогда возникли «алармсткие настроения» и ожидания ППЦ и кстати на Западе они ну никак не меньше чем в бывшем советском блоке.

К чему приведет политика нулевых ставок, валютные войны и накачка ликвидности?!

Никто не может сказать точно, кроме одного, что вся эта «реанимация» привела к серьезнейшим дисбалансам в системе и вечными они быть не могут.

Речь не идет о критике конкретных персонажей, имхо они действуют виртуозно, в сложившихся условиях, решая поставленные перед ними задачи.

Проблемы вообще намного глубже и носят скорее экзист-ый характер.

Да я просто к тому, что: не читайте вы спайдела перед обедом :)

Вот, например, более взвешенная и аргументированная заметка на эту тему:

zhu-s.livejournal.com/288484.html

zhu-s.livejournal.com/288484.html

Цитата выше, оттуда как раз.

Например, та же фраза про «печатание денег ФРС с 2008 года» в этой статье аргументировано оспаривается:

источник: ic.pics.livejournal.com

источник: ic.pics.livejournal.com

Вот, например, более взвешенная и аргументированная заметка на эту тему:

Цитата выше, оттуда как раз.

Например, та же фраза про «печатание денег ФРС с 2008 года» в этой статье аргументировано оспаривается:

источник: ic.pics.livejournal.com

источник: ic.pics.livejournal.com