Сегодня, 04:00

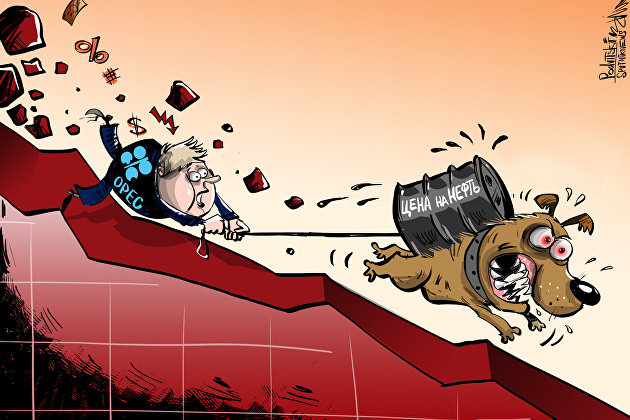

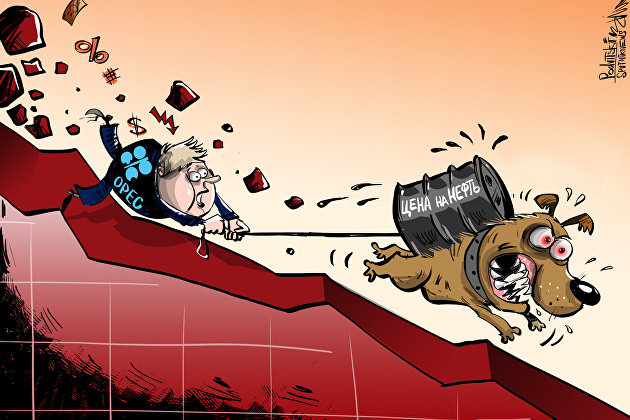

Кому выгоден крах сделки ОПЕК+

МОСКВА, 7 июл — ПРАЙМ, Андрей Карабьянц. Делегация Объединенных Арабских Эмиратов (ОАЭ) заблокировала принятие решения об увеличении добычи нефти странами ОПЕК+. ОАЭ считают несправедливым установленный для этой страны базовый уровень добычи нефти и не согласны продлевать соглашение ОПЕК+ после апреля 2022 года. Во время переговоров проявились противоречия между Саудовской Аравией и ОАЭ, которые ряд экспертов назвали основной причиной провала переговоров министров ОПЕК+.

Министры ОПЕК+ возобновили переговоры в понедельник после того, как они не смогли в течение двух дней достичь соглашения об ограничении добычи. Противоречия между Саудовской Аравией и ОАЭ стали причиной провала переговоров, что не позволяет странам ОПЕК+ увеличить добычу нефти, спрос на которую растет в связи с восстановлением мировой экономики после пандемии коронавируса. Рынки отреагировали на провал переговоров подорожанием нефти. Цена Brent превысила $77 за баррель – рекордного значения за последние два с половиной года. Ряд экспертов уже высказали мнение, что дорогая нефть может затормозить восстановление мировой экономики. Переговоры о повышении добычи странами ОПЕК+ перенесены на неопределенный срок.

Несмотря на имеющиеся разногласия, в 2020 году ОПЕК+ – члены ОПЕК и ряд крупных нефтедобывающих стран, включая Россию – смогли договориться о рекордном сокращении добычи, чтобы восстановить баланс спроса и предложения на рынке.

В прошлую пятницу министры стран ОПЕК+ проголосовали за увеличение добычи на 2 млн барр./сут. до конца 2021 года – на 400 тыс. барр./сут. ежемесячно с августа по декабрь – и за продление соглашения до конца следующего года. Сейчас соглашение об ограничении добычи странами ОПЕК+ действует до апреля 2022 года. Однако делегация ОАЭ заблокировала принятие окончательного решения, которое может быть принято только на основе консенсуса.

Принц Абдель Азиз бен Сальман, министр энергетики Саудовской Аравии, крупнейшего экспортера нефти в мире, призвал делегацию ОАЭ к «компромиссу и рациональности», но его призыв не был услышан. Надежды на то, что все разногласия удастся преодолеть, и решение об увеличении добычи будет принято в понедельник, оказались напрасными.

В мае прошлого года страны ОПЕК+ после трудных переговоров сократили добычу почти на 10 млн барр./сут. с целью восстановления баланса спроса и предложения на мировом рынке нефти. Решение о снижении добычи было принято после обвального падения нефтяных цен вследствие сокращения спроса на энергоносители во время пандемии коронавируса. По мере восстановления спроса квоты пересматривались, и участники соглашения ОПЕК+ могли поэтапно наращивать добычу. Сейчас совокупный объем сокращения добычи странами ОПЕК+ составляет 5,8 млн барр./сут.

НЕСПРАВЕДЛИВЫЙ БАЗОВЫЙ УРОВЕНЬ

В ОАЭ считают несправедливым установленный в 2020 году базовый уровень добычи, поскольку он не соответствует потенциалу добычи страны. От базового уровня определяется квота на сокращение добычи для каждого участника соглашения ОПЕК+.

ОАЭ выступают за увеличение добычи, но вместе с этим не согласны с продлением соглашения ОПЕК+ после апреля 2022 года. В прошлом году ОАЭ также выражала свое несогласие с решениями большинства участников соглашения ОПЕК+ и даже угрожала выходом из ОПЕК, но не сделала этого.

ОАЭ настаивает на повышении своего базового уровня добычи с 3,168 млн барр./сут. до 3,8 млн барр./сут., что позволило бы стране увеличить производство нефти более чем на 600 тыс. барр./сут.

В соответствии с соглашением ОПЕК+, добыча ОАЭ в прошлом году не должна была превышать 2,59 млн барр./сут., а в этом году – 2,74 млн барр./сут. Сейчас эта страна занимает третье место в ОПЕК по объему добычи нефти.

В конце марта начались торги поставочным фьючерсом на Murban – основной сорт нефти, добываемой в ОАЭ. ADNOC, государственная нефтяная компания крупнейшего эмирата Абу-Даби, способна обеспечить добычу 2 млн барр./сут. (100 млн т/г) нефти этого сорта. На Murban приходится более половины от всего объема нефти, добываемой в ОАЭ. Этот сорт поставляется преимущественно в страны Южной и Юго-Восточной Азии, которые стали крупнейшими потребителями энергоносителей в мире.

Торги поставочными фьючерсами на Murban могут сделать этот сорт эталоном (ценовым ориентиром) для других ближневосточных сортов нефти. Однако для этого необходимо обеспечить высокую ликвидность фьючерса на биржевых торгах, и ограничения ОПЕК+ не должны этому препятствовать.

В прошлом году американская Occidental Petroleum получила от властей ОАЭ концессии на разведку и разработку нефтяных месторождений. В соответствии с концессионным соглашением, власти не могут ограничивать добычу американской компании, даже если это потребуется для соблюдения соглашения ОПЕК+.

САУДОВСКАЯ АРАВИЯ VS ОАЭ

Совсем недавно Саудовская Аравия и ОАЭ были близкими союзниками. Два государства объединили свои финансовые и военные ресурсы с целью разгрома про-иранской группировки хуситов в Йемене. Однако одержать быструю победу не удалось. Хуситы при поддержке Ирана нанесли серьезный урон войскам коалиции, в которую кроме Саудовской Аравии и ОАЭ вошли несколько других арабских стран. В результате, ОАЭ вышли из коалиции и полностью прекратили боевые действия в Йемене, что вызвало крайнее недовольство в Эр-Рияде. Затянувшаяся война в Йемене стала тяжелым бременем для саудовской экономики.

В последние годы Саудовская Аравия стремится уменьшить зависимость от экспорта нефти. Страна инвестировала огромные средства в диверсификацию экономики, чтобы стать ближневосточным деловым, финансовым и туристическим центром, потеснив ОАЭ.

Кроме того, ОАЭ возмущены введенными Эр-Риядом пошлинами на товары из стран-участниц организации Gulf Cooperation Council (Совет по сотрудничеству стран Персидского залива). Несмотря на соглашение о свободной торговле между странами, входящими в Gulf Cooperation Council, Эр-Рияд ввел поправки в свои таможенные правила, что сделало невозможным поставки товаров, в производстве которых доля Саудовской Аравии составляет менее 25%.

Саудовские власти также запретили ввоз товаров, которые полностью или частично произведены в Израиле, чем нанесли ущерб интересам ОАЭ, которые в прошлом году установили дипломатические и экономические отношения с еврейским государством.

Ряд экспертов уже предрекают крах ОПЕК+ и ослабление позиций ОПЕК на мировом нефтяном рынке, как это произошло после сланцевой революции в США, если противоречия между Саудовской Аравией и ОАЭ окажутся непреодолимыми.

05 Июля 2021, 16:34

Что будет, если рухнет сделка ОПЕК

МОСКВА, 5 июл — ПРАЙМ, Ульяна Крайняя, Валерия Княгинина. О возможном разрушении сделки ОПЕК+ после того, как в течение двух раундов переговоров не удалось достичь компромисса по ее судьбе, заговорили многие эксперты. Третий раунд, запланированный на понедельник, может расставить точки над «i». Но вне зависимости от этого вопрос о том, насколько глубоки разногласия в стане нефтедобывающих стран и не приведут ли они к развалу сделки, как это было весной прошлого года, остается актуальным.

По мнению опрошенных «Прайм» экспертов, такой вероятности ни в коей мере нельзя исключать. Виной тому — конфликт, наметившийся в стане участников: ОАЭ заблокировали предложение увеличить добычу нефти на 2 миллиона баррелей в сутки к концу текущего года и продлить действие соглашения до конца 2022 года вместо планового сворачивания в апреле 2022 года, вынесенное Россией и Саудовской Аравией. Представители Эмиратов фактически потребовали увеличения лимита, что вызвало скачок цен на нефть.

Подобные демарши — основная угроза существованию альянса ОПЕК+, считает эксперт Института развития технологий ТЭК (ИРТТЭК) Дмитрий Коптев.

«Именно это имел в виду принц Абдель Азиз бен Сальман, сказавший: если сейчас пойти на поводу у Эмиратов, получится нежелательный прецедент. Понятно, что сделка, в которой каждый участник настаивает на особых для себя условиях, долго не продержится. Такой сценарий особенно вероятен в случае, если цены на нефть продолжат расти и сланцевый сектор США, который сейчас дисциплинированно сдерживает производство, начнет наращивать добычу и снова зальет рынок», — рассуждает он.

ОАЭ требованием пересмотра своего базового уровня добычи фактически предлагает расширить свои возможности по добыче более чем на 20%, а такая величина, хотя и сравнительно небольшая по сравнению с общим объёмом урезания квот (порядка 12% от него) может вызвать желание всех прочих участников заняться пересмотром собственных мощностей, согласен начальник управления аналитических исследований ИК «УНИВЕР Капитал» Дмитрий Александров.

ЛЕБЕДЬ, РАК И ЩУКА

При этом интересы прочих участников сделки также расходятся. Саудовская Аравия перед встречей ОПЕК+ настойчиво напоминала о необходимости осторожного подхода к увеличению квот, поскольку риски нового падения цен на нефть существенны (ядерная сделка с Ираном, новая волна эпидемии), а бюджет королевства крайне чувствителен к данному показателю.

Второй ключевой участник сделки, Россия, напротив, настроена на ускоренное увеличение производства. Вступать с ней в открытую конфронтацию Саудовской Аравии не хочется — все помнят, чем это закончилось в марте 2020 года. Куда проще и надежнее попросить давнего союзника, ОАЭ, выступить с особой позицией и под сурдинку заморозить status quo еще на месяц, рассуждает Коптев.

Этого времени должно хватить, чтобы ситуация с рисками прояснилась и появились более надежные основания для того или иного решения. «Другого объяснения, почему именно сейчас потребовалось вытаскивать на первый план тему продления соглашения после апреля 2022 года, да еще настаивать на том, что без нее сделка не может быть заключена, я лично не вижу», — отметил он.

ХУДОЙ МИР ЛУЧШЕ

По словам Александрова, теоретически можно договориться и в такой ситуации, пересчитав всем всё заново и фактически придерживаться плана Саудовской Аравии, поддержанного всеми, но, вероятнее всего, именно королевству и, возможно, Москве, придётся взять на себя определённую часть сокращения, то есть их добыча будет расти медленнее, чем у других.

«Готовы ли страны будут идти на это — вопрос. Саудовская Аравия ранее уже показывала, что такое возможно. В целом есть ощущение, что участники сделки в какой-то момент осознали, что лучше договариваться и зарабатывать больше, добывая меньше, чем ругаться и добывать больше и зарабатывая меньше», — рассуждает он.

Примеры экспрессивных действий мы видели в прошлом, но также мы видим и то, что участники сделки имели возможность убедиться в пагубности последствий подобных шагов и в необходимости достижения компромисса, добавил он.

ЕСЛИ СДЕЛКА РУХНЕТ

Основной риск возврата к старой практике конкуренции внутри ОПЕК+ эксперты видят лишь в начавшемся улучшении ситуации на внешних рынках. Это может подтолкнуть некоторых участников сделки к попыткам успеть расширить свою долю на восстанавливающих спрос рынках.

Однако, по словам Коптева, альянс либо существует в полном составе, либо нет — выход из него значимых игроков автоматически станет концом сделки как таковой. Остальные тут же разбегутся с криком «каждый сам за себя», как мы уже видели в прошлом году. А малозначимые сами вряд ли готовы делать резкие движения, поскольку первыми же и пострадают.

Вице-президент Argus Media по нефтяному сектору на Ближнем Востоке и в Азиатско-Тихоокеанском регионе Алехандро Барбахоса выразил похожее мнение. Он отметил, что «если в ближайшие сроки стороны не придут к соглашению, то это будет означать, что все будут вести добычу по своему усмотрению и фактически будут близки к ценовой войне».

Стратег RBC Capital Markets Хелима Крофт, в свою очередь, отметила, что в случае полного провала переговоров «существует риск возвращения к сценарию, в котором каждый будет играть за себя». В таком случае цены перестанут расти и начнут падать.

«Мы не думаем, что это очень вероятно, но исключать такого нельзя», — подчеркнула она.

Если альянс все же распадется, цены на нефть неизбежно отреагируют падением — ведь исчезнет фактор, в течение длительного времени сдерживавший поставки сырья на мировой рынок, в результате чего там создался дефицит предложения в размере 1,4 млн баррелей в сутки (последняя оценка на 2021 год).

По мнению Коптева, если сейчас переговоры зайдут в тупик и действующие квоты автоматически продлятся еще на месяц, следует ожидать роста котировок и, с большой вероятностью, их выхода в следующий ценовой коридор выше 80 долларов за баррель.

ОПЕК+ зашла в тупик. Продавать или покупать акции нефтяников?

Investing.com | 07.07.2021 11:50

Рынки энергоносителей снова оказались во власти неопределенности после того, как члены альянса ОПЕК+ не смогли согласовать план увеличения добычи нефти. Для инвесторов, в том числе тех, кто инвестирует в акции нефтегазового сектора, это означает противоречивые сигналы о перспективах нефти, играющей столь важную роль в восстановлении мировой экономики после ужасной пандемии.

Цены на нефть в этом году выросли почти на 60% за счет того, что спрос резко увеличился при восстановлении экономической активности после начала вакцинации. При том, что спрос приближается к доковидным уровням, Организация стран-экспортеров нефти и ее союзники, вместе известные как ОПЕК+, уже в третий раз не смогли выйти из тупика в вопросе о нефтедобыче после того, как Саудовская Аравия и Объединенные Арабские Эмираты не смогли урегулировать противоречия.

Агентство Bloomberg охарактеризовало итоги заседания ОПЕК+ не иначе как «большой провал».

«Отношения между двумя ключевыми странами ОПЕК ухудшились до такой степени, что компромисс был невозможен. Это негативно сказывается на культивируемой самим альянсом репутации ответственного вожака нефтяного рынка, создавая угрозу разрушительной внутренней ценовой войны, которая в прошлом году вызвала беспрецедентные ценовые колебания».

Неопределенность на нефтяном рынке создает проблемы для инвесторов в акции крупнейших американских нефтегазовых компаний, включая Exxon Mobil (NYSE:XOM) и Chevron (NYSE:CVX), которые только начали восстанавливаться от прошлогоднего обвала цен и укреплять свой баланс.

Brent подорожает до $100?

Хотя ценовую войну в ОПЕК нельзя исключать в случае сохранения противоречий, многие аналитики фондового рынка оценивают перспективы акций нефтяных компаний все с большим оптимизмом. По их мнению, цены на нефть продолжат расти за счет увеличивающегося спроса вкупе с ограниченным предложением — весьма удачного для прибыльности компаний сочетания.

Аналитики Bank of America, например, считают, что стоимость нефти марки Brent к лету 2022 года может достигнуть $100 за баррель. У этого банка нет ни одной рекомендации «ниже рынка» по акциям нефтяных компаний.

Аналитики Evercore ISI заявили, что придерживаются «бычьих» взглядов на перспективы нефтяных компаний. Они недавно повысили целевую стоимость всех без исключения интегрированных компаний, занимающихся разведкой и добычей нефти.

Аналитики отметили (цитата по CNBC):

«После того, как большую часть последних трех лет они были заняты сокращением затрат, повышением качества активов в портфелях и переосмыслением своего ценностного предложения, сейчас компании, специализирующиеся на разведке и добычи нефти, имеют все возможности для того, чтобы извлечь выгоду из роста цен в краткосрочной перспективе».

Несмотря на подобные «бычьи» настроения, мы не готовы рекомендовать инвесторам наращивать позиции в нефтяном секторе после того, как ОПЕК+ не смогла согласовать увеличение добычи. Альянсу, как нам кажется, будет непросто позволить ценам на нефть подскочить настолько сильно, что от этого начнет страдать экономика, особенно с учетом эскалации инфляционного давления.

Вместе с тем, странам–производителям нефти придется иметь дело с политическим давлением со стороны США и других ведущих экономик и объяснять, почему они не повышают производство, хотя у них имеется достаточно свободных мощностей. Америка подталкивает ОПЕК+ к увеличению добычи, которое притормозило бы ралли цен.

«Представители администрации [президента США] проводят консультации с руководством соответствующих стран в попытке убедить их в необходимости компромисса, позволяющего увеличить добычу», — заявил в понедельник официальный представитель Белого дома (цитата по Reuters).

Подводя итоги

Тот факт, что ОПЕК+ оказалась в тупике, несомненно, является «бычьим» сигналом для акций нефтяных компаний в краткосрочной перспективе. Однако мы не советуем инвесторам увеличивать позиции в этих бумагах, пока рынки находятся в состоянии неопределенности и существует реальная угроза ценовых войн.

07.07.2021 18:41:25

Шейхи начинают игру на понижение: ОАЭ пригрозили развязать новую «нефтяную войну»

Над мировым рынком нефти после года спокойствия снова сгущаются тучи возможной ценовой войны «всех против всех».

Объединенные Арабские Эмираты, четвертый по добыче член ОПЕК и один из ближайших союзников Саудовской Аравии в Персидском заливе, стремятся изменить стратегию развития экономики и могут отказаться от политики ограничения поставок ради поддержания высоких цен.

Опасаясь долгосрочного снижения спроса на нефть, ОАЭ хотели бы качать и продавать как можно больше нефти сейчас, сообщает The Wall Street Journal со ссылкой на источники в стране.

Цель состоит в том, чтобы «монетизировать как можно больше нефти из запасов», рассказал WSJ высокопоставленный чиновник нефтяной отрасли Эмиратов.

Полученную выручку ОАЭ хотят направить на развитие несырьевых секторов, чтобы снизить зависимость экономики от нефти, на которую приходится 36% экспортных доходов (включая продукты переработки).

«Доля рынка является ключевой в этом смысле. Мы хотим большую долю», — пояснил чиновник, напомнив, что в проекты по добыче, простаивающие из-за сделки ОПЕК+, были вложены «миллиарды долларов».

В мае, по данным ОПЕК, ОАЭ качали 2,6 млн баррелей в день — на 600 тысяч баррелей в сутки меньше, чем условная планка в 3,2 млн баррелей, выбранная для квоты.

При этом в стране простаивают 30% месторождений, и уже сейчас ОАЭ могут добывать 3,8 млн баррелей в день, а к 2030-м планируют нарастить мощности до 5 млн баррелей.

«Пришло время максимизировать стоимость углеводородных ресурсов, пока они еще имеют какую-то ценность», — сказал WSJ источник, знакомый с планами эмиратов.

«Цель инвестиций — генерировать выручку и диверсифицировать экономику за счет новой энергии и новых источников дохода», — добавил он.

Рынок нефти отреагировал на новости из ОАЭ новым падением цен. Фьючерсы на марку Brent в моменте дешевели почти на 3%, до 72,61 доллара за баррель, а стоимость американского эталонного сорта WTI опускалась до минимума за три недели — 71,09 доллара.

На 18.33 мск сентябрьские контракты торгуются по 73,03 доллара за баррель Brent (-2%) и 71,64 доллара за баррель WTI (-2,4%).

ОАЭ, напомним, настаивали на увеличении своей квоты по сделке ОПЕК+ на 600 тысяч баррелей в день, заблокировав продление соглашения и сорвав 5-дневные переговоры — самые продолжительные в истории альянса. Их последний раунд завершился безрезультатно в понедельник, и новой даты не назначено.

Рынок, впрочем, слабо верит в готовность ОАЭ к развалу сделки, которая вытащила цены из крутого пике и подбросила их до максимумов с 2018 года.

Повторение сценария марта 2020 года — с развалом ОПЕК+ и ценовой войной — маловероятно, считает Михаил Шейбе, стратег по сырьевым рынкам Сбербанк CIB.

В конечном итоге ближневосточные петрократии договорятся, потому что «им нужно подерживать уровень цен на нефть», согласен глава отдела стратегий сырьевых рынков Saxo Bank Оле Хансен.

Тактика ОАЭ — это шантаж, но она может сработать. «Если учесть, что развала ОПЕК+ не будет, краны на полную мощность также никто открывать не собирается, значит, в кулуарах есть надежда на договоренность. Договоренность в контексте текущего спора означает компромисс. Значит, группа в чем-то пойдет на уступки для ОАЭ», — рассуждает начальник отдела глобальных исследований «Открытие Брокер» Михаил Шульгин.

В конечном счете ОАЭ могут получить небольшую поблажку от Саудовской Аравии, «которая полна решимости поддерживать высокие цены», говорит Хансен.

1prime.ru/energy/20210707/834128522.html