Стагфляция — мегариск для рынков. Высокая инфляция и замедление экономического роста вызывают опасения, что экономика движется к стагфляции. При таком сценарии уязвимыми становятся рынки

источник: s0.rbk.ru

источник: s0.rbk.ru

В мировой экономике нарастают стагфляционные силы. Об этом все громче кричат заголовки газет, предупреждают многие аналитики.

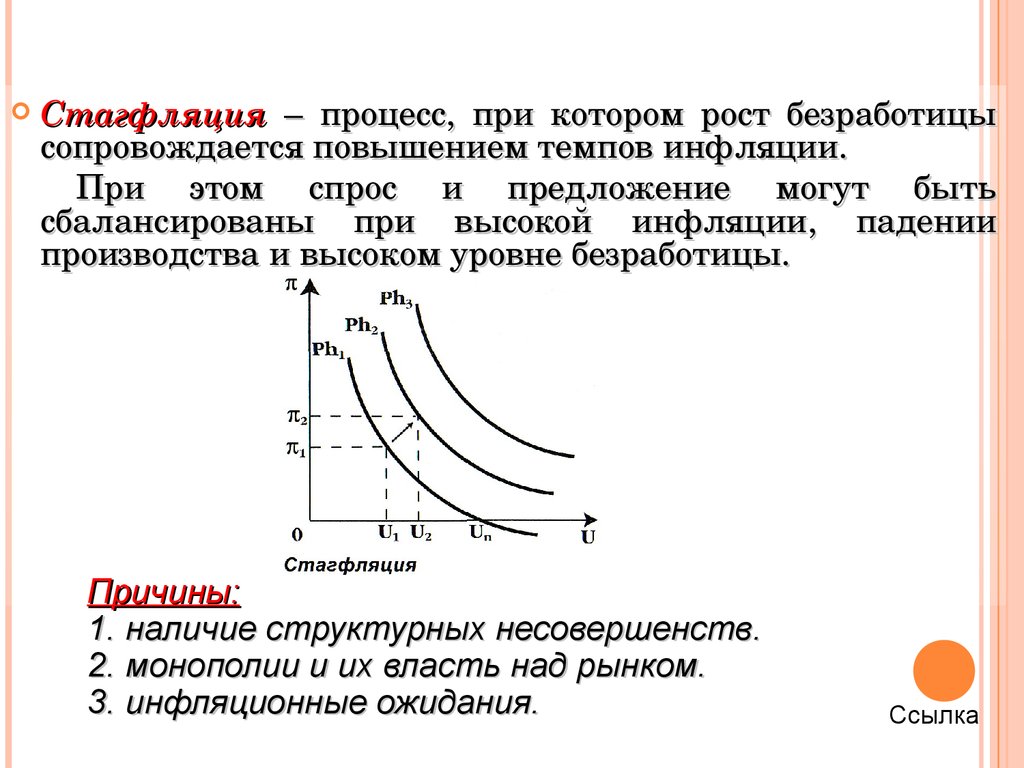

Стагфляция — явление, сочетающее в себе три фактора: вялый экономический рост или его отсутствие ( стагнация ), высокую инфляцию и безработицу.

Такое сочетание резко сокращает центробанкам пространство для маневра. Поднять ставки и тем самым обуздать инфляцию невозможно без ущерба экономике — как правило, повышение ставок ведет к замедлению экономического роста. Верно и обратное — снижение ставок поддерживает экономику, но еще больше взвинчивает инфляцию.

В период стагфляции мировые рынки становятся более уязвимыми к коррекции. «Высокая инфляция вынуждает ЦБ повышать процентную ставку, что давит на цены облигаций. Высокая и растущая ключевая ставка негативна и для цен на акции, особенно эмитентов, значительная часть доходов которых приходится на далекое будущее», — рассказал «РБК Инвестициям» старший аналитик УК «Альфа-Капитал» Максим Бирюков.

В этих условиях быстрее растут производственные затраты, что снижает рентабельность компаний. Спрос и рост прибыли не оправдывает прогнозов, к тому же повышение ставок центробанков приводит к росту стоимости обслуживания и рефинансирования долга, отметила руководитель отдела макроэкономического анализа финансовой группы «Финам» Ольга Беленькая.

Могут пострадать компании с регулируемыми тарифами, которые не могут переложить возросшие затраты в отпускные цены. К повышению ставок могут быть более уязвимы компании с высокой долговой нагрузкой, стартапы, переоцененные по рыночным мультипликаторам компании, основные денежные потоки которых ожидаются в более отдаленной перспективе, а также классические облигации, особенно долгосрочные, предупредила эксперт.

Есть ли о чем беспокоиться инвесторам?

«Сейчас мы наблюдаем во многих странах мира первые признаки одновременного замедления роста экономики и усиления инфляционного давления», — пишет руководитель отдела макроэкономического анализа финансовой группы «Финам» Ольга Беленькая.

Текущая ситуация, по словам Беленькой, вызвана серьезными нарушениями в глобальных производственных и логистических цепочках после пандемии. Они усилились в третьем квартале из-за того, что распространение более заразного дельта-штамма привело к новым локдаунам — особенно во многих странах Юго-Восточной Азии. В этом регионе расположены основные мощности по производству полупроводников и автомобильных комплектующих.

источник: s0.rbk.ru

источник: s0.rbk.ru

Эффект «узких мест» (нехватка материалов, комплектующих, работников, увеличение задержек и стоимости транспортировки) усилился избыточным стимулированием спроса в 2020-2021 годах в развитых экономиках и ускоренной политикой перехода на «чистую» энергетику в Европе и Китае. Это стало одной из причин острого дефицита энергоресурсов и вызвало резкий рост цен.

К концу сентября стоимость фьючерсов на Brent вплотную подошла к $80 за баррель, а в октябре впервые за три года преодолела отметку $86 за баррель. Цены на газ в самом ликвидном хабе Европы — голландском TTF — 6-го октября взлетели до рекордного максимума $1962 за тыс. кубометров. И это при том, что еще в начале года газ стоил не более $250 за тыс. кубометров.

Сильно выросли цены на потребительские товары, в частности на продукты питания. В США индекс потребительских цен достиг 13-летнего максимума — 5,4%. В России с 12 по 18 октября годовой показатель потребительской инфляции разогнался до 7,78%.

Все это затормозило восстановление экономики после пандемии. На этом фоне консенсус Refinitiv ожидает замедления роста ВВП некоторых крупнейших стран: в США — до 3,8% в третьем квартале после 6,7% во втором, в Великобритании — с 5,5% до 1,5%, в Японии — с 0,5% до 0,2%, в России — с 10,5% до 4,65%. В Китае в третьем квартале рост составил 0,2% после 1,3% во втором.

источник: s0.rbk.ru

источник: s0.rbk.ru

Насколько вероятен в сложившихся условиях сценарий стагфляции в мировой экономике? Мнения экспертов разошлись.

«Стагфляция уже здесь»

«Можно утверждать, что «умеренная» стагфляция уже происходит, — писал экономист Нуриэль Рубини еще в конце августа. — Инфляция растет в Соединенных Штатах и во многих странах с развитой экономикой, и рост резко замедляется, несмотря на массивные денежно-кредитные и бюджетные стимулы».

«В каком-то смысле мы сейчас находимся в состоянии, близком к стагфляции, или в мини-стагфляции», — говорит управляющий директор Газпромбанка по направлению Private Banking Егор Сусин. Это видно по китайской экономике, которая фактически в третьем квартале перестала расти, поясняет он. И производство, и розничные продажи, и инвестиции указывают на некоторое сокращение экономики. Хотя в нынешней ситуации Китай вытягивает экспорт, но так или иначе ситуация близка к стагнации. В той же примерно фазе находится американская экономика — потребительские расходы не растут фактически с апреля, в то время как инфляция — на повышенном уровне.

«Стагфляционный сценарий не слишком вероятен»

Не согласен с коллегами главный стратег инвестиционной компании «Атон» Александр Кудрин. «Стагфляционный сценарий сейчас не слишком вероятен», — сказал он в интервью «РБК Инвестициям». По мнению эксперта, ситуация не соответствует стагфляции по всем трем ключевым меркам. Он отметил, что экономический рост все еще находится на высоком уровне, безработица сокращается, а часть экономистов считает, что высокая инфляция — это временное явление.

По итогам сентября безработица в США составила 4,8% — минимум с апреля 2020 года. На пике пандемии в апреле 2020 года она достигала 14,7%.

ВВП США во втором квартале вырос на 6,7%. В еврозоне ВВП рос на 2,2% во втором квартале 2021 года.

Эксперт предположил, что восстановительный рост конца 20-го года в некоторых странах и в 2021 году оказался слишком быстрым, поэтому сейчас темпы роста замедляются. Он также отметил, что влияние на экономику оказывает пандемия — а ведь еще в начале года ожидалось, что вакцинация избавит мир от коронавируса.

Александр Кудрин уверен, что экономике просто требуется небольшая пауза, чтобы перестроиться и выйти на устойчивые темпы роста. «То, что мы находимся, скорее, в начале нового цикла роста — в этом я почти не сомневаюсь», — сказал Александр Кудрин. По его мнению, на паузу мировой экономике понадобится чуть больше года (3-4-5 кварталов).

источник: s0.rbk.ru

источник: s0.rbk.ru

Россия находится в лучшем положении — помогает ориентированность на сырье

Россию, безусловно, ждет снижение экономического роста, отметил Егор Сусин. Однако «Россия стоит несколько особняком от других стран — мы выигрываем от роста цен на энергоносители, от роста спроса на энергоносители», — считает он. В Россию поступает большой приток валюты благодаря экспорту металлов, энергоносителей, удобрений и продуктов питания. Тем самым, поддерживается экономический рост.

С другой стороны, страна сильно зависит от импорта товаров конечного потребления и инвестиционных товаров, которые могут и дальше расти в цене достаточно сильно. И это формирует риски более высокой инфляции, отметил Сусин. Но, по его словам, эти риски не такие сильные, как в странах-импортерах энергоресурсов. Последние сейчас под двойным ударом, так как и энергия, и импортируемые товары сильно дорожают.

Финансовые компании, технологии, валюты, сырье — эти активы помогут пересидеть стагфляцию

Александр Кудрин уверен, что во время стагфляции хорошо себя будут чувствовать крупные технологические компании. Он связывает это с ускоренной цифровизацией мировых экономик. Эксперт ожидает, что этот сектор продолжит активно развиваться после того, как цифровизация различных компаний сделала большой шаг вперед в прошлом году и в первой половине этого года.

Помимо этого, в текущих реалиях, когда мы проводим больше времени дома, довольно хорошие перспективы роста будут у компаний, которые ориентированы на виртуальные развлечения — будь то игры или онлайн-кино, добавил Кудрин.

«В сценарии стагфляции возрастает спрос на защитные активы — как от возможного сокращения спроса, так и от высокой инфляции», — пишет Ольга Беленькая. Эксперт выделила активы, которые помогут отчасти сохранить капитал:

— облигации с защитой от инфляции (например, TIPS на американском рынке);

— сырьевые товары (продовольствие, тактически — нефть, газ, уголь, пока спрос на них остается сильным, а также, с учетом возросшей значимости стратегии декарбонизации для стран-потребителей энергоресурсов — уран и металлы);

— недвижимость;

— акции финансового сектора (на период нормализации ДКП мировых центробанков);

— «шорт» гособлигаций (ставка на то, что в период повышения ставок центробанков доходности гособлигаций будут расти, а цена, соответственно снижаться);

— акции инверсионных ETF — например, крупнейшего по капитализации глобального биржевого фонда такого рода — ETF ProShares UltraShort 20+ Year Treasury (тикер: TBT US).

По мнению аналитиков «Тинькофф Инвестиций», уверенно чувствовать себя в период высоких цен и падения спроса также могут валюты стран экспортеров энергоносителей, включая рубль. «Если же стагфляция примет оборот 1970-х годов, чего мы не ожидаем, то в таком случае лучше максимально обезопасить себя и пересидеть такое время в валютах различных стран», — предупредили эксперты.

Автор

Валентина Гаврикова

17.10.2021 16:20:00

Россия погружается в стагфляцию, а чиновники уверены, что виновато овощеводство

Михаил Сергеев

Зав. отделом экономики «Независимой газеты»

На прошедшей неделе правительству РФ пришлось признать несостоятельность своих прогнозов по инфляции. В прошлый четверг Минэкономразвития повысило официальный прогноз роста цен на 2021 год с 5,8 до 7,4%. «Около 90% (или 1,4 процентных пункта) отклонения объясняется продовольственными ценами, еще 0,2 процентных пункта приходится на непродовольственные товары. Основные проблемы продовольственной инфляции – на стороне предложения», – объясняет свое видение ситуации министр экономического развития Максим Решетников.

При этом глава Минфина Антон Силуанов уже увидел угрозу глобальной инфляционной волны, которая может сопровождаться сокращением предложения. На встрече министров финансов и управляющих центробанками G20 Силуанов заявил о рисках развития стагфляционного сценария глобальной экономики. «Инфляция превышает целевой показатель уже в 14 странах «двадцатки», и во многих развитых странах масштабы инфляционного давления беспрецедентны», – заявил Силуанов. Причиной, по мнению министра, является «применение стимулов, несоразмерных возможностям восстановления экономик». Чиновник также призвал коллег последовать примеру России, которая придерживается «траектории нормализации бюджетной и денежно-кредитной политики».

На самом деле в России один из самых высоких показателей инфляции в странах «большой двадцатки» и крайне низкие темпы экономического роста. Захотят ли другие страны добровольно записаться в список стагнирующих экономик с падающими доходами населения – большой вопрос.

Пока Силуанов рассказывает иностранцам об угрозе стагфляции в их странах, российские экономисты уже объявили о начале стагнации на фоне ускоряющейся инфляции в самой России. «Общая оценка ситуации: начинается стагфляция. Волна восстановительного роста экономики завершается, в то время как уровень инфляции пока лишь повышается», – отмечается в новом отчете Центра макроэкономического анализа и краткосрочного анализа (ЦМАКП).

Проблема в том, что стагфляционная ловушка, раз сформировавшись, чрезвычайно сложна в преодолении: усиление жесткости кредитно-денежной политики скорее усиливает торможение выпуска. А стимулирование спроса скорее ведет к усилению инфляции – тем более в условиях сформировавшихся негативных ожиданий.

На прошлой неделе стало понятно, что на РФ движется новая волна продовольственной инфляции. Один из признаков – неудача с попытками заморозить цены на курятину. В прошлом месяце Минсельхоз РФ объявил, что достиг договоренности с производителями о поддержании стабильных отпускных цен на тушку птицы до конца года. Присоединиться к этому соглашению должны были торговые сети и Минпромторг. Но этого пока так и не произошло. А оптовые цены на мясо птицы продолжили подъем с темпом более процента в неделю.

Оперативные замеры экономической динамики в РФ о переходе российской экономики от посткризисного подъема к стагнации: «стоят инвестиции и потребление населения; рост экспорта отмечается по ограниченному спектру товаров… Налицо переход к стабилизации или даже корректирующему спаду», – говорят независимые экономисты. Так, в строительстве продолжается коррекция, и можно считать, что отрасль переходит от роста к стагнации. И неудивительно, ведь спрос россиян на ипотеку в сентябре упал на 41,4%, сообщили в субботу в Национальном бюро кредитных историй. На снижение спроса повлияло увеличение стоимости квадратного метра в стране.

Стагнация в России развивается на фоне притока сверхдоходов от экспорта сырья. Нефтегазовые доходы российского бюджета и внебюджетных фондов в 2021 году могут вырасти почти на 70% по сравнению с уровнем 2020 года, или на 50 млрд долл. на фоне высоких цен на нефть и газ, подсчитали в международном рейтинговом агентстве Fitch.

Около 75–80% от общего роста доходов бюджета придется на экспорт нефти и нефтепродуктов. «Вклад газа, несмотря на взрывной рост цен на спотовом рынке, будет скромнее – около 20–25%», – говорят эксперты Fitch.

Правда, высокие цены на газ в Европе уже привели к отказу от покупки этого вида топлива: за первые две недели октября европейские промышленные предприятия сократили закупки природного газа на 12% по отношению к доковидному периоду. Отказ от природного газа – это новый тренд.

До последнего времени энергокризис был на руку поставщикам топлива. Доходы «Газпрома» от экспорта газа за восемь месяцев удвоились.

В среду Еврокомиссия (ЕК) утвердила набор мер противодействия мировому росту цен на энергоносители. «Краткосрочные национальные меры включают экстренную поддержку доходов домашних хозяйств, государственную помощь компаниям и адресное снижение налогов, – говорится в постановлении ЕК. – Комиссия также поддержит инвестиции в возобновляемые источники энергии и энергоэффективность, изучит возможные меры по хранению энергии и пополнению запасов газа, пересмотрит структуру рынка электроэнергии».

Приближающийся энергетический кризис грозит стагфляцией

бизнес-редактор ABC News

Если энергетический кризис не закончится и в Глазго не будет найдено решение для упорядоченного перехода на возобновляемые источники энергии, мировой экономике грозит стагфляция, с которой не удастся справиться теми же методами, которые сработали в 1970-е годы. Об этом пишет Ян Веррендер, бизнес-редактор ABC News, в своей колонке. GMK Center публикует перевод с сокращениями.

– В Глазго, где 31 октября – 12 ноября 2021 года мировые лидеры соберутся на вече, которое может стать самым важным для будущего планеты, вероятно, возникнут некоторые неловкие моменты. Ведь в то время, когда даже самые заклятые соперники могут прийти к согласию только по одному вопросу – уменьшению нашей зависимости от ископаемого топлива и угля в частности – спрос на «грязные» источники энергии стремительно растет, а потребление оживает.

По иронии судьбы, при президенте США Джо Байдене, который возглавляет движение за снижение выбросов углерода и исключение угля из производства электроэнергии, американские электростанции готовы сжигать на 23% больше угля, чем в прошлом году. По данным Bloomberg, это первый рост за восемь лет. Подобный подвиг не удалось совершить предыдущему главе Белого дома Дональду Трампу. Несмотря на многолетние обещания вернуть углю его былую славу, Трамп обеспечил снижение выработки электроэнергии на угле на 36%.

Уголь никогда не был таким горячим, как сейчас. Цены находятся на рекордном уровне. А спрос на его ископаемых компаньонов – сжиженный природный газ и нефть – стремительно растет.

От Нью-Йорка и Лондона до Бахрейна и Бермудских островов существует большое опасение, что планета находится на ранних стадиях полномасштабного энергетического кризиса. Знаки повсюду: широкомасштабные отключения электроэнергии по всему Китаю, автомобилисты, выстроившиеся в очереди за топливом через всю Европу, и все, кто, стиснув зубы, платит за основные товары и услуги.

Причины этого необычного и неожиданного всплеска многочисленны и разнообразны. Некоторые связаны с изменением климата и экстремальными погодными условиями, другие – с действиями и уловками правительств. А еще есть инвестиционные сдвиги, которые произошли за последнее десятилетие, поскольку денежные средства перетекали из добычи ископаемого топлива в возобновляемые источники энергии.

Кризис, если он действительно наступит, может иметь два последствия. Он предоставит аргументы тем, кто желает замедлить темпы реформ по борьбе с изменением климата. А еще может возродить давно забытый экономический феномен: вернуть пугающую стагфляцию.

Чем вызван кризисВо-первых, кризисные явления вызваны экстремальной погодой. Прошлогодняя зима в Северном полушарии была долгой и суровой, за ней последовало необычно жаркое лето. Это увеличило спрос на энергию, особенно на газ. И произошло это в то время, когда мировая экономика падала, когда первая и вторая волны COVID-19 захлестнули больничные системы, а производство топлива сократилось из-за локдаунов. Кроме того, совсем недавно ураган Ида нанес серьезный ущерб Мексиканскому заливу, нарушив до 95% добычи нефти и газа в регионе.

Во-вторых, имеются и политические факторы. Запрет Китая на австралийский уголь имел очень большое значение. Бюрократы, даже те, которые работают в командной экономике, как, например, в Китае, легко могут поверить, что уголь – это обычный продукт. Но это не так. Австралийский уголь чрезвычайно энергоемкий, и его исключение из энергетического микса стало основной причиной отключений и дефицита электроэнергии по всей стране с января.

Пекин отчаянно пытался восполнить брешь за счет импорта из Индонезии, России и Монголии. Но из-за узких мест в поставках, запасы упали до 10-летнего минимума. Это привело к резкому росту цен на уголь.

С приближением зимы ситуация становится все более хаотичной. Настолько, что две недели назад китайские власти были вынуждены растаможить австралийский уголь, ввезенный ранее и находящийся на складах в Китае.

Кроме того, Пекин приказал промышленности сократить выбросы углерода. В результате сжиженный природный газ (СПГ) начали закупать в России. Это отчасти объясняет возникший в Европе дефицит энергоресурсов.

В прошлом году мы были свидетелями нашего собственного кризиса туалетной бумаги. И он подтвердил известное правило: всякий раз, когда появляется перспектива дефицита, покупатели начинают вести себя иррационально. Точно так же прямо сейчас Китай пытается получить СПГ и любые виды энергии «любой ценой», поскольку другие покупатели начинают накапливать запасы.

И, наконец, еще один важный фактор. В течение большей части десятилетия росли инвестиции в возобновляемые источники энергии, в том числе за счет угля, нефти и, в меньшей степени, газа. Независимо от того, что думают и говорят политики, инвесторы и даже энергетические компании видят будущее и вкладывают свои деньги туда, где они могут получить прибыль. Кто захочет инвестировать миллиарды долларов во что-то, что может оказаться непригодным для продажи через десятилетие?

Что такое стагфляция и как ее победитьМы не видели ничего подобного с 70-х годов прошлого века, когда нефтедобывающие страны во главе с Саудовской Аравией объединились в картель и взвинтили цены на топливо. Что привело к так называемой стагфляции. Это когда инфляция набирает обороты, а экономический рост замедляется. Растущие котировки топлива увеличили цены практически на всё. Но они также действовали как налог, поскольку все были вынуждены тратить больше на предметы первой необходимости.

Обычно инфляция начинает расти, когда экономика набирает обороты, и спрос начинает опережать предложение. Когда денег слишком много, а товаров и услуг мало. Это легко исправить. Центральные банки замедляют рост денежной массы за счет повышения процентных ставок. И правительства могут сократить расходы.

Но со стагфляцией нет простого решения. Повысьте ставки – и вы вообще подавите экономический рост. А учитывая, что повышение цен вызвано чем-то другим, а не избыточным спросом, повышение ставок в любом случае не решит проблему.

Всего несколько месяцев назад центральные банки настаивали на том, что ценовое давление, ощущаемое во всем мире, носит временный характер. Они утверждали, что спрос после ужасной прошлогодней рецессии восстановился намного быстрее, чем предложение. В следующем году все вернется на круги своя, а о повышении ставок уже много лет не говорится. Теперь они не так уверены.

Китай под прицеломКитай – большая часть проблемы. После глобального финансового кризиса его феноменальный рост и огромные программы стимулирования позволили мировой экономике двигаться вперед. Будучи мировой фабрикой, производящей огромное количество промышленных товаров, Китай также удерживал цены на низком уровне.

Теперь этот процесс со скрежетом останавливается. Раздутый рынок недвижимости Китая шатается, угрожая серьезным финансовым кризисом и нехваткой кредитов. Медленный крах китайской группы недвижимости Evergrande теперь распространяется на весь континентальный сектор недвижимости. Это удар… Как и то, что страна может быть вынуждена резко свернуть промышленное производство.

По данным Citigroup, нехватка угля и электроэнергии, вероятно, сохранится в течение зимы в Северном полушарии. Это вынудит китайское правительство потребовать сократить использование электроэнергии в промышленности – по крайней мере на 12% в следующие несколько месяцев. Если зима будет особенно суровой, сокращения могут быть больше, чтобы обеспечить достаточное количество топлива для основного отопления.

Все это увеличит риски стагфляции и давление роста на китайскую и мировую экономику в предстоящую зиму и приведет к росту цен на энергоносители. Если такой сценарий реализуется, произойдут «крупномасштабные сокращения» в отраслях, которые используют сырьевые товары, например, железную руду.

Рост замедляется, но цены растутЗамедление темпов роста в Китае отрицательно скажется на мировом росте. Об ухудшении состояния экономики свидетельствуют самые разные данные, публикуемые в последние недели: от понижения рейтингов до корпоративных доходов и опросов Международного валютного фонда (МВФ).

В своей последней оценке мировой экономики, опубликованной в начале октября, МВФ отмечает, что восстановление замедлилось, а неопределенность возросла. Дело в том, что бОльшая часть исследования была завершена до внезапного скачка цен на энергоносители, когда наибольшую озабоченность вызывали перебои в поставках и рост стоимости доставки.

Прямо сейчас идут яростные споры о том, как с этим бороться. Денежные рынки снова убеждены, что центральные банки будут вынуждены повысить процентные ставки намного раньше, чем ожидалось. Но это может обернуться катастрофой. По мере того, как государственные долги резко увеличились из-за поддержки экономики, а долги домохозяйств в развитых странах мира выросли до Луны из-за роста стоимости собственности, центральные банки вполне могут обнаружить, что у них связаны руки. Нет смысла повышать процентные ставки, если все собираются обанкротиться.

Что касается 70-х годов прошлого века – тогда все удалось исправить за счет распродажи государственных бизнесов и дерегулирования всего, что только можно. Но сейчас этот поезд ушел. Больше нечего продавать. А заработная плата так долго занижалась, что это стало проблемой само по себе. Нет возможности урезать зарплаты еще сильнее.

Единственное, на что можно надеяться, – это то, что ситуация с энергетикой разрешится раньше, а не позже, и что Глазго предложит работоспособное решение для упорядоченного перехода на возобновляемые источники энергии.

Он никогда не посоветует Вам правильного размещения, особенно такого, как сегодня: рублевые депозиты и голубые фишки.

Что касается фальшивых мудрствований выше, то все очень просто опровергается. Рост спроса на энергию свидетельствует о росте экономики, а не наоборот.

Или вот, если хотите посмеяться. ![]() Фондовый рынок растёт и ему не мешают даже пандемия, карантины и локдауны. Как же так? Угроза «стагфляции» же!))

Фондовый рынок растёт и ему не мешают даже пандемия, карантины и локдауны. Как же так? Угроза «стагфляции» же!))

США заваливают Азию своим газом и углём. Та ещё углеколонка. Россия пока в поставках угля не может их обойти из- за логистических ограничений.

Еще и Австралию пиндосы ловко бортанули. Китай же прекратил покупать энергоресурсы у дранной австралийской курицы. А в счёт «компенсации» бортанули их вместе с Францией. Наше кенгуру ![]() evenstar счастлив, наверное.

evenstar счастлив, наверное.

Hochstein said gas prices in Europe have been driven higher not just by events in the region but also by a dry season in China that has reduced energy output from hydropower and increased global competition for natural gas.

про спрос.

по прежнему нет внятной публичной аналитики, почему азия высосала все доступные энергоресурсы

Демагогическое ничтожество. У тебя маниакальная потребность выставлять себя идиотом. Лечиться тебе, Горя, нужно(